Definiując działania oraz zachowania, jakie podatnik powinien podejmować w stosunku do swoich kontrahentów powinien uwzględnić:

1) dostępny w danym czasie zasób informacji (taki, który możliwy jest do zdobycia bez ponoszenia nieuzasadnionych ekonomicznie kosztów),

2) bazować na założeniu, że organy KAS skutecznie wykorzystają posiadane przez siebie informacje oraz narzędzia i instrumenty prawne.

Skąd trafiają informacje o podatniku do Krajowej Administracji Skarbowej?

1. Obowiązek comiesięcznego przekazywania, począwszy od stycznia 2018 r., do szefa KAS drogą elektroniczną plików JPK-VAT przez wszystkich podatników (JPK-VAT).

2. Obowiązek przekazywania przez banki oraz SKOK-i dziennych zestawień transakcji podatników VAT oraz wskaźników ryzyka przez KIR (system STIR).

3. Prawo do wykreślenia przez Naczelnika Urzędu Skarbowego z rejestru podatników VAT podatnika nierzetelnego lub o wysokim ryzyku uczestnictwa podatnika w wyłudzeniach skarbowych oraz odmowa rejestracji jako podatnika VAT podmiotu o wysokim ryzyku wyłudzeń skarbowych.

JPK

1. Występowanie kontrahentów niebędących podatnikami VAT.

2. Występowanie kontrahentów co do których stwierdzono wysokie ryzyko popełnienia oszustwa podatkowego.

3. Zgodności kwoty wpłaconego podatku z deklaracją VAT. 4. Zgodności deklaracji VAT oraz informacji uzupełniającej z ewidencją VAT. 5. Zgodności ewidencji zakupu nabywcy z ewidencjami sprzedaży dostawców.

STIR w walce przeciwko transakcjom karuzelowym

- Ustawa z dnia 24 listopada 2017 r. o zmianie niektórych ustaw w celu przeciwdziałania wykorzystaniu sektora finansowego

- STIR – System Teleinformatyczny Izby Rozliczeniowej.

Szef KAS na bazie posiadanych informacji dokonuje analizy ryzyka wykorzystania działalności banków i SKOK-ów do celów mających związek z wyłudzeniami skarbowym.

Wskaźnik ryzyka w transakcjach

- Kryteria ekonomiczne – polegające na ocenie dokonywanej przez podmiot kwalifikowany transakcji za pomocą rachunku w otoczeniu gospodarczym, w szczególności pod względem celu prowadzonej przez niego działalności gospodarczej, lub dokonywania transakcji nieuzasadnionych charakterem prowadzonej działalności.

- Kryteria geograficzne – polegające na dokonywaniu transakcji z podmiotami z państw, w których występuje wysokie zagrożenie wyłudzeń skarbowych.

- Kryteria behawioralne – polegające na nietypowym w danej sytuacji zachowaniu podmiotu kwalifikowanego.

- Kryterium powiązań – polegające na istnieniu powiązań podmiotu kwalifikowanego z podmiotami, co do których występuje ryzyko, że uczestniczą w działaniach mających związek z wyłudzeniami skarbowymi lub organizują takie działania.

Jakimi danymi o podatniku dysponuje KAS ?

- Rejestrowe NIP, rejestr VAT, akcyza, itp.

- Deklaracje podatkowe VAT, CIT, PIT i podatek akcyzowy.

- JPK_VAT.

- Pochodzące ze STIR wskaźniki ryzyka, informacje o rachunkach bankowych oraz dzienne zestawienia transakcji.

- Informacje o kontrolach, regulacji zobowiązań podatkowych, zaległościach.

Kiedy podatnik dochował należytej staranności?

Podatnik dochował należytej staranności, jeżeli nie wiedział i nie miał podstaw przypuszczać, bazując na dostępnych i możliwych do pozyskania, bez konieczności ponoszenia istotnych kosztów informacji, że uczestniczy w oszustwie podatkowym popełnianym przez kontrahentów przy założeniu zachowania należytej staranności przez organy KAS.

Przykładowo trudno twierdzić, że podatnik nie dochował należytej staranności w stosunku do swojego dostawcy, który nie wykazał w swojej ewidencji sprzedaży na rzecz tego podatnika, jeżeli organy KAS nie poinformowały tego podatnika o wystąpieniu takiej okoliczności. Szef KAS otrzymuje bowiem co miesiąc od wszystkich podatników VAT pliki JPK_VAT, które pozwalają co miesiąc na identyfikację, czy dostawca wykazał w swojej ewidencji sprzedaży fakturę, którą wykazał jego nabywca w swojej ewidencji zakupu.

Jakie przesłanki muszą być spełnione, aby podatnik miał prawo do odliczenia podatku VAT?

Podatnik powinien mieć zatem prawo do odliczenia podatku VAT jeżeli spełnione są następujące przesłanki:

1. Występują normatywne przesłanki do odliczenia podatku naliczonego od podatku należnego.

2. Organy KAS nie poinformowały podatnika o ryzyku nierzetelnego działania kontrahenta.

3. Podatnik nie wiedział lub przy zachowaniu należytej staranności nie mógł się dowiedzieć, że transakcje dające powody do odliczenia stanowiły oszustwo podatkowe, przy czym podatnik ma prawo przyjąć, że nie występują okoliczności, których wystąpienie organy KAS mogą przy zachowaniu należytej staranności zidentyfikować.

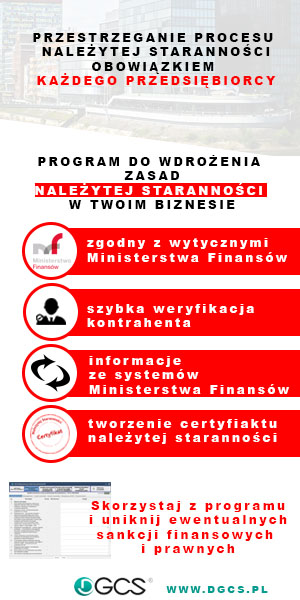

Zapraszamy do skorzystania z naszego oprogramowania: DGCS Należyta staranność i biała lista. Dzięki niemu można w szerokim zakresie zweryfikować kontrahenta z którym podejmuje się transakcję. Więcej informacji na stronie: www.dgcs.pl